La Tasa Interna de Retorno es uno de los métodos de evaluación de proyectos de inversión más utilizados en empresas. Sirve para determinar la viabilidad a la hora de encarar alternativas de inversión. Te enseñamos la fórmula de la TIR.

Como empresa, ¿me conviene entrar en este negocio? ¿Es viable encarar un proyecto determinado ante otras alternativas de inversión quizás más seguras y de menor riesgo? Todos los potenciales inversores de un emprendimiento se hacen estas preguntas antes de dar el ‘gran paso’.

Qué es la TIR

La TIR es uno de los métodos más recomendables que analiza la viabilidad de proyectos de inversión.

Para dar respuesta a estas preguntas existen diferentes métodos de evaluación de proyectos de inversión, estáticos y dinámicos, que son muy frecuentes en el mundo de las finanzas, los cuales permiten reducir los riesgos de una inversión y ayudan a planificar un modelo de negocio.

Cómo calcular la TIR

Dentro de los métodos dinámicos, una de las herramientas más útiles para valorar una inversión y determinar si es viable o no, o lo que es lo mismo, calcular la rentabilidad del proyecto, es la Tasa Interna de Retorno (TIR). ¿Cómo calcular la TIR? A continuación, explicaremos la fórmula de la TIR:

Valor Actual Neto (VAN)

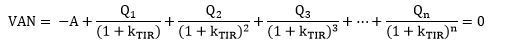

Antes de seguir profundizando en el cálculo de la TIR se debe tratar otro método dinámico de valoración de inversiones, el Valor Actual Neto (VAN), ya que ambos criterios están directamente vinculados. Dicha relación se debe a que ambas herramientas utilizan la misma fórmula. El VAN toma como punto de partida los flujos de caja futuros que un proyecto de inversión podría generar.

La TIR y el VAN están vinculados. El objetivo es intentar predecir si nuestra inversión será rentable

Para ello emplea una tasa de descuento por la que se descuentan los flujos futuros con el fin de determinar su equivalente monetario en el momento actual y, de esta manera, agregarlos para ser, con posterioridad, minorados de la cuantía de la inversión inicial requerida por el proyecto.

La expresión algebraica que nos permite formular el VAN es la siguiente:

![]()

En donde:

- A es el valor del desembolso inicial de la inversión

- Q1, Q2, …, Qn representa los cash-flows o flujos de caja.

- n representa el número de momentos temporales en que se divide el período global considerado de la duración del proyecto.

- k es la tasa de descuento.

TIR y VAN, vinculados

A partir del resultado del VAN podemos determinar que un proyecto de inversión es rentable si su VAN es positivo, no es rentable si es negativo, o financieramente indistinto si el VAN es igual a cero, en base a una tasa de descuento determinada.

La vinculación entre la TIR y el VAN es directa ya que la TIR puede definirse como la tasa de descuento que hace que el VAN sea igual a cero

En línea con la explicación del VAN, y tal y como se señala con anterioridad, la vinculación entre la Tasa Interna de Retorno (TIR) y el VAN es directa ya que la TIR puede definirse como la tasa de descuento que hace que el VAN sea igual a cero.

Es decir:

donde: kTIR es la tasa de descuento que representa la TIR

Muchos especialistas coinciden en definir a la Tasa Interna de Retorno como la tasa de interés o rentabilidad que ofrece una inversión. Es decir, se trata el porcentaje de beneficio o pérdida que tendrá una inversión para las cantidades que no se han retirado del proyecto.

En términos generales, la TIR puede entenderse como la tasa de interés máxima a la que es posible endeudarse para financiar el proyecto

La Tasa Interna de Retorno se expresa en porcentaje y debe compararse con la tasa de descuento (k), así se obtiene la rentabilidad neta del proyecto (TIR- k) . En términos generales, puede entenderse como la tasa de interés máxima a la que es posible endeudarse para financiar el proyecto, sin que genere pérdidas.

Decisión sobre los proyectos

A partir de la fórmula de la Tasa Interna de Retorno se deduce que un proyecto es rentable si kTIR ≥ k, no es rentable si kTIR < k y en el caso de kTIR = k se aceptaría el proyecto. Debe tenerse en cuenta que ante dos o más proyectos de inversión alternativos debe elegirse aquel que presente una mayor TIR (ídem para el VAN).

En definitiva, ambos métodos simplifican el análisis de flujos de fondos, mediante la evaluación de oportunidades, comparando los resultados proyectados y, por consiguiente, facilitando la toma de decisiones.

Ejemplo sobre cómo calcular la TIR:

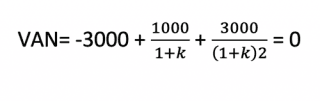

Presentamos este ejemplo de cálculo de la TIR. Imagina que te ofrecen un proyecto de inversión en el que hay que desembolsar 3.000 euros en el momento inicial. La previsión es que, tras esa inversión inicial, recibirás 1.000 euros de retorno el primer año, y 3.000 euros el segundo año.

De este modo, los flujos de caja serían -3000/1000/3000. Para saber cómo calcular la TIR primero debemos igualar el VAN a cero (igualando el total de los flujos de caja a cero):

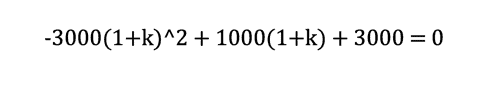

Despejamos k, dando lugar a una ecuación de segundo grado:

Resolviendo la ecuación, su resultado nos indica la tasa TIR, expresada en porcentaje.

En la práctica, se suele utilizar conjuntamente el VAN y la TIR para tomar decisiones de inversión. El VAN da una medida del beneficio neto que se obtendrá al realizar el proyecto, mientras que la Tasa Interna de Retorno es un indicador de la rentabilidad del proyecto.

En el anterior ejemplo solo observamos tres flujos de caja, por lo que la ecuación no resulta tan difícil de resolver. No obstante, cuando se añaden elementos, el cálculo puede tornarse más complejo. En esos casos, es recomendable el uso de herramientas informáticas como el Excel, o calculadoras financieras.

Calculadora de la Tasa Interna de Retorno (TIR)

< data-mce-type=”bookmark” style=”display: inline-block; width: 0px; overflow: hidden; line-height: 0;” class=”mce_SELRES_start”>

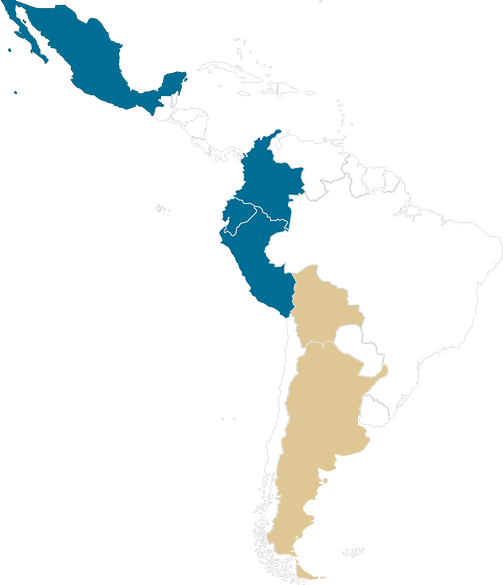

Si te interesa el mundo financiero, re recomendamos estudiar la Maestría en Finanzas de UNIR México. También, la Maestría en Contabilidad e Impuestos te formará para la planeación financiera y fiscal de las empresas e instituciones. ¡Solicita información sin compromiso!

Autor: Inés González