Las fintech son organizaciones que utilizan las nuevas tecnologías para proporcionar a sus usuarios ciertos servicios financieros.

Las tecnologías de la información y la comunicación están ayudando a transformar el ámbito financiero. Gracias a la aparición de las fintech, los usuarios pueden tener control de sus finanzas de manera rápida, segura, sencilla y económica empleando solamente su teléfono celular.

El término fintech se forma de la contracción de los vocablos ingleses finance y technology. De forma resumida, las fintech son empresas que emplean la tecnología más actual para proporcionar a sus clientes productos o servicios financieros, añadiendo valor a los servicios tradicionales.

La emisión y recepción de transferencias de dinero, préstamos, compras y ventas de títulos, manejo de divisas y asesoría sobre inversiones, son algunos de los servicios vinculados con las finanzas que ofertan.

En México, el funcionamiento de las fintech está contemplado en la legislación desde el 9 de marzo de 2018 tras la publicación de la Ley para Regular las Instituciones de Tecnología Financiera. Además, existen diversas disposiciones y varias circulares emitidas por el Banco de México que se deben tener en consideración al establecer el marco legislativo en el que se desenvuelven.

¿Para qué sirven y cómo funcionan las fintech?

Ante la cuestión de para qué sirven las fintech, destaca su capacidad de simplificar la vida de los usuarios en cuanto al manejo y gestión de su capital financiero. Un ejemplo muy sencillo es el siguiente:

El proceso de tener que retirar dinero del banco en físico para ir a pagar el recibo de la luz a un cajero de la Comisión Federal de Electricidad (CFE) puede ser fácilmente sustituido mediante el apartado de pago de servicios que ofrece la banca electrónica. De esta forma, se evitan desplazamientos innecesarios y las colas en los cajeros, con lo cual se ahorra un tiempo muy valioso.

Las fintech buscan siempre la tercerización y automatización de los servicios financieros. Estos van desde elementos fundamentales, como la realización de pagos electrónicos, hasta la oferta de servicios más complejos, entre los que se encuentra el mercadeo de criptomonedas.

Estos productos o servicios digitales financieros se caracterizan porque son sencillos de utilizar y buscan satisfacer al cliente final. Esto ha llevado a la democratización de los procesos de la banca, la contabilidad y la economía, ya que cualquiera puede acceder a ellos ayudado por herramientas digitales accesibles (aplicaciones móviles, plataformas webs, softwares especializados, etc.).

Ventajas y desventajas de las fintech

Entre las ventajas de las fintech señalar:

- Ahorro de tiempo: los usuarios de banca no necesitan acudir a las oficinas físicas para realizar gestiones, lo cual supone un ahorro y optimización de tiempo.

- Menos gestiones: el acceso a servicios bancarios con el único requisito de disponer de Internet facilita el uso de los mismos sin tener que acudir presencialmente varias veces, como ocurría antes.

- Ahorro: tanto para los usuarios (menos comisiones) como para las propias entidades bancarias.

- Comodidad: la banca online está disponible las 24 horas del día de lunes a domingo.

Entre las desventajas figuran:

- Accesibilidad: disponer de acceso a Internet es un requisito imprescindible de las fintech, un servicio del que no dispone toda la población. Además, determinados sectores de la población, como personas mayores, pueden tener dificultades para su uso por una falta o carencia de digitalización.

- Seguridad: aunque las entidades bancarias implementan diferentes medidas de seguridad existe cierto riesgo de sufrir un ciberataque y accedan a nuestras cuentas o datos personales.

- Falta de regulación: al igual que ocurre con otros servicios digitales, la regulación y legislación de las fintech está en continua actualización, lo cual puede acarrear algún tipo de vacía legal.

Principales tipos de fintech

Las organizaciones de tecnología financiera ofrecen una gran variedad de servicios a sus usuarios. La Asociación FinTech de México considera que las verticales más importantes del sector son:

- Medios de pago y transferencias. Incluyen las plataformas de pagos y la facilidad para realizar transferencias internacionales.

- Infraestructura para servicios financieros. Proporcionan servicios como la evaluación de clientela, realización de perfiles de riesgo, prevención de fraudes, análisis de big data, ciberseguridad, inteligencia de negocios y contratación electrónica, entre otros.

- Créditos digitales. Ofertan por medio de plataformas electrónicas préstamos a sus usuarios.

- Soluciones para empresas. Entre ellas, se puede contar la realización de software de contabilidad, plataformas de facturación y gestión financiera.

- Finanzas personales y asesoría financiera. Forman parte de este grupo las entidades dedicadas a proporcionar asesoría sobre finanzas personales, los comparadores y distribuidores de productos financieros y los asesores automatizados.

- Mercados financieros. Su labor consiste en servir como intermediario en la compra y venta de valores y divisas por medios digitales.

- Crowdfunding. Son herramientas digitales de financiación colectiva que recaudan donaciones de distintas personas, quienes aportan el dinero de forma altruista o a cambio de alguna recompensa vinculada con el proyecto.

- InsurTech. Ofertan online seguros de distintos tipos.

- Criptomonedas y servicios de exploración de bloques de criptomonedas. Soluciones tecnológicas vinculadas con la minería, venta y compra de criptomonedas.

- Entidades financieras disruptivas. Entre estas se pueden incluir los bancos u otras instituciones financieras completamente digitales.

El nicho de mercado de estas entidades digitales es muy variado, puesto que depende del tipo de servicio financiero que se oferte. Este puede abarcar una ciudad, todo un país o ser de carácter internacional. De hecho, una de las grandes ventajas de las soluciones de fintech es que pueden adaptarse en función de las necesidades del mercado. Un estudio realizado por la Universidad de Cambridge, el Banco Mundial y el Foro Económico Mundial muestra que el 60 % de las empresas de tecnología financiera presentaron productos o servicios alternativos para cubrir las necesidades surgidas con la pandemia por COVID-19.

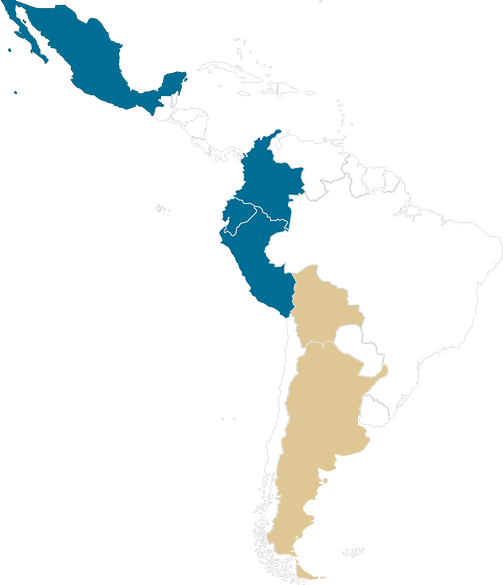

El informe del Banco Interamericano de Desarrollo (BID) y Finnovista Fintech en América Latina y el Caribe. Un ecosistema consolidado para la recuperación señala que, en 2021, había 2.482 plataformas Fintech en la región, equivalentes al 22,6 % del total de este tipo de firmas a nivel mundial. Destacan particularmente Brasil y México, que reúnen a más de la mitad del número total de empresas dedicadas a la tecnología financiera.

Asimismo, el documento mencionado muestra un crecimiento constante de este sector desde el año 2017 –un 37 % anual en promedio– y expone que la pandemia ocasionada por el COVID-19 ayudó a que se adoptaran y consolidaran ciertos modelos de negocio, como los pagos digitales.

Derivado del crecimiento de las fintech es previsible que la cantidad de sucursales de bancos en las calles disminuya, ya que la gente ha comenzado a preferir realizar sus transacciones de forma digital. Al estudiar una Maestría en Gestión de Riesgos Financieros, como la que oferta UNIR México, será más fácil formar parte de este ámbito ya que sus graduados son capaces de dominar distintas técnicas de evaluación y mitigación de los riesgos asociados a cualquier producto financiero para afrontar los retos de la internacionalización y digitalización de los mercados financieros.

Las instituciones de tecnología financiera se están consolidando como un sector clave para dar respuesta a las demandas de los usuarios de servicios financieros. Es de esperar que su desarrollo sostenido se mantenga, con lo cual se demandarán más profesionales capacitados que ayuden a dar respuesta a estas necesidades.