El estado de flujo de efectivo es un informe financiero que muestra las entradas y salidas de efectivo de una organización en un período determinado. Permite evaluar su liquidez, capacidad de generar recursos y sostenibilidad operativa, diferenciando actividades de operación, inversión y financiación.

El estado de flujo de efectivo es considerado uno de los pilares fundamentales en la contabilidad financiera. A través de este documento, se muestra cómo ha sido generado y utilizado el efectivo por una empresa durante un periodo determinado. Y sí, aunque parezca una simple hoja con números, lo cierto es que permite entender —de forma clara y directa— cómo se mueve el “corazón financiero” de una organización.

Se utiliza para evaluar la liquidez, la capacidad operativa y la sostenibilidad económica. Gracias a este reporte, se pueden observar las entradas y salidas de efectivo provenientes de las actividades de operación, inversión y financiamiento. Es decir, no solo se mira cuánto dinero hay, sino de dónde viene y hacia dónde va.

La verdad es que, cuando se quiere saber si una empresa está en buena forma financiera, no basta con ver su utilidad neta o su balance general. Lo que realmente cuenta es si está generando suficiente efectivo para pagar sus obligaciones, invertir en crecimiento y repartir dividendos. Y eso es justo lo que este estado financiero revela.

Ejemplos de estado de flujo de efectivo

Para entender mejor, pensemos en una tienda de ropa que durante un mes vende $100,000. Aunque su estado de resultados podría mostrar ganancias, si el 80% de esas ventas se hicieron a crédito, el efectivo real disponible será mucho menor. Ahora bien, si al mismo tiempo se pagaron $40,000 en sueldos y proveedores, y solo entraron $20,000 en efectivo, el flujo neto sería negativo. Esto, claramente, pone en alerta a los administradores, pues indica que las operaciones no están generando suficiente dinero líquido para cubrir gastos básicos.

En otro caso, una empresa de tecnología que recibe $1 millón de inversión externa y lo usa para adquirir servidores, puede reflejar un flujo de caja positivo en financiamiento pero negativo en inversión. Esa dualidad es parte de lo que hace tan poderoso a este documento: ofrece una radiografía completa del ciclo financiero.

Elementos del estado de flujos de efectivo

Este estado financiero se divide en tres grandes secciones, cada una con su función específica:

- Actividades de operación. Muestra el efectivo generado o utilizado por la actividad principal de la empresa, como ventas, cobros a clientes, pagos a proveedores, salarios y servicios.

- Actividades de inversión. Se incluyen las compras o ventas de activos fijos, inversiones en otras empresas, etc.

- Actividades de financiamiento. Reflejan movimientos relacionados con préstamos, emisión o recompra de acciones, y distribución de dividendos.

Estos elementos no solo permiten evaluar la eficiencia con la que se manejan los recursos, sino que también sirven como base para prever necesidades de capital, tomar decisiones estratégicas y anticipar posibles problemas de liquidez.

Estructura del estado de flujos de efectivo

La estructura del estado de flujos de efectivo puede presentarse bajo dos métodos:

- Método directo: se muestran las entradas y salidas de efectivo de forma detallada (por ejemplo: cobros a clientes, pagos a proveedores). Es más intuitivo, pero también más laborioso.

- Método indirecto: se parte de la utilidad neta y se realizan ajustes por partidas que no afectan el flujo (como depreciaciones, cambios en cuentas por cobrar o inventarios). Es más común, ya que requiere menos esfuerzo si se parte de los estados financieros existentes.

Ambos métodos llevan al mismo resultado final, pero con diferentes enfoques. En general, el método indirecto ha sido preferido por la mayoría de las empresas, especialmente por su facilidad de preparación y compatibilidad con sistemas contables existentes (Van Horne & Wachowicz, 2022).

Cómo hacer un estado de flujo de efectivo

Elaborar un estado de flujo de efectivo no tiene por qué ser complicado. Eso sí, debe seguirse un orden lógico. Se empieza por recopilar los estados financieros básicos (estado de situación financiera y estado de resultados) y luego se clasifican las partidas según las tres actividades principales.

Por ejemplo, si el saldo de cuentas por cobrar aumentó, eso significa que aunque se vendió más, no se cobró en efectivo, así que se resta del flujo de operación. Si se compró maquinaria, ese desembolso se registra en inversión. Si se solicitó un préstamo bancario, entra en financiamiento.

Hoy en día, herramientas como Excel, QuickBooks o SAP facilitan este trabajo, permitiendo automatizar cálculos y generar reportes visuales para su análisis. Además, la información puede ser integrada con dashboards que permiten seguir la salud financiera en tiempo real.

Qué muestra el estado de flujos de efectivo

En esencia, este informe muestra si la empresa es capaz de mantenerse a flote con su actividad principal. También indica qué tanto depende de financiamiento externo o si está invirtiendo para crecer. Es una herramienta poderosa para detectar desequilibrios, prever crisis y planificar con mayor seguridad.

Por ejemplo, un flujo positivo constante en operaciones es signo de una empresa sólida. En cambio, un flujo negativo constante podría ser una señal de alerta. Tal vez los gastos estén descontrolados, o tal vez las ventas estén estancadas. Sea como sea, las decisiones estratégicas deben tomarse con esta información en mano.

Conclusión

El estado de flujos de efectivo no es solo un documento técnico más en la contabilidad. Es un mapa vivo de lo que ocurre día a día en la empresa. A través de él, se puede saber si las decisiones están dando frutos, si se está gastando más de lo debido o si es momento de buscar financiamiento.

En un mundo donde la incertidumbre económica es una constante, tener un buen control del flujo de efectivo se vuelve una ventaja competitiva. Las empresas que lo comprenden y lo aplican adecuadamente, no solo sobreviven, sino que logran adaptarse, crecer y prosperar.

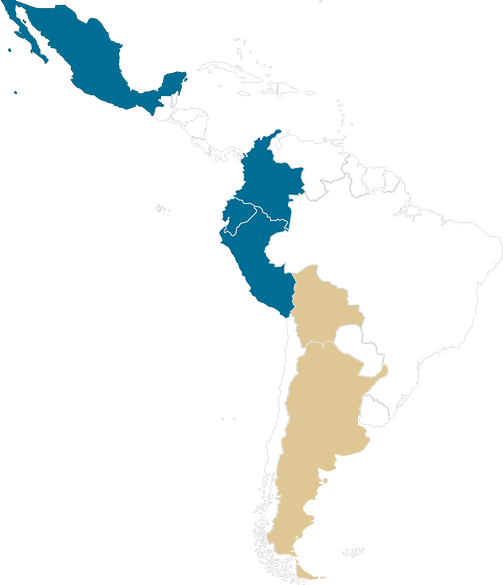

Y para quienes desean dominar estas herramientas y muchas otras relacionadas con el análisis financiero, gestión de inversiones o evaluación de riesgos, en la Maestría en Finanzas de UNIR se abordan estos temas con profundidad, aplicación práctica y visión estratégica. Porque entender el flujo de efectivo es, en el fondo, entender cómo late el corazón económico de una organización.

Autor

Dr. Abraham Isaac Vergara Contreras

Coordinador Maestría en Finanzas

Director Facultad Economía y Empresa

Referencias

- Horngren, C. T., Sundem, G. L., & Elliott, J. A. (2022). Contabilidad. Pearson Educación.

- Van Horne, J. C., & Wachowicz, J. M. (2022). Fundamentos de administración financiera. Pearson Educación.

- Palepu, K. G., Healy, P. M., & Peek, E. (2022). Business Analysis and Valuation: IFRS edition. Cengage Learning.